今回のブログ記事は、生活必需品セレクトセクターSPDRファンド(XLP)を記載していきます。

ステートストリート・グローバル・アドバイザーズ社(以下SSGA)より販売されている生活必需品セクター特化型ETFであり、ディフェンシブ系に近い商品と言えます。

なお商品の構成はヴァンガード社のVDCに近いですが、しかしXLPは銘柄組数が絞られており、かつS&P500に含まれる企業群で構成されているという特徴があります。

そのためこの記事ではVDCとの比較を織り交ぜながら記載いたしますので、VDC評価記事のリンクを貼り付けておきます。また本記事の情報は2018年10月17日時点での情報となります。

概要

米国企業の中でも食品・生活必需品小売り、飲料、食品、タバコ、家庭用品、パーソナル用品などの生活必需品系のセクターで構成されたETFであり、そしてS&P500に含まれる銘柄で構成されています。

またSSGAでは他にXLEなどのセクター商品があり、その各セレクト・セクター指数を9種類全て合わせると、S&P500指数の全銘柄が揃うという面白い構成をしています。

なお、生活必需品は経済的に落ち込む時期があっても必ず買い付けるものであり、それは洗剤なしでは洗濯が出来ないことをイメージして頂ければ分かりやすいと思います。コーラなどの飲料や食品に関しても同様とは言えるところはありますが、ただ経済的に苦しくなれば購入の頻度が下がるのは事実です。

そのため生活必需品の銘柄は、暴落などの局面において値下がりが多少緩和されてきた実績があることから、ディフェンシブ株と呼ばれることもあります。ただ利上げ局面においてはリターンを含めた魅力が債券に劣ってしまうことから、期間によってはマイナスとなることがあります。

基本情報

| 対象インデックス | 生活必需品セレクト・セクター指数 |

| 構成銘柄数 | 32 |

| 分配金利回り | 2.8% |

| 経費率(信託報酬) | 0.13% |

| 分配頻度(基準月) | 3月、6月、9月、12月 |

| 投資対象 | 米国 |

信託報酬は0.13%と低いですが、セクター特化系のETFとしては申し分ない低さと言えるでしょう。気にならない位ではありますがVDCの信託報酬は0.10%であるため、僅かな差があります。

構成銘柄は32と、かなり絞られているイメージです。VDCが93銘柄となることから悪く言えば分散性が低い状態であると言えます。

しかし分配金利回りは2.8%とそこそこ高く、これは構成銘柄数が絞られているためこの数値を実現しています。またVDCでの分配金利回りは約2.38%であるため、配当に関してはXLPの方に軍配が上がります。

次に、上位10銘柄を確認しましょう。

| 順位 | 保有銘柄 | シンボル | 構成比 |

| 1 | プロクター&ギャンブル | PG | 12.27% |

| 2 | コカ・コーラ | KO | 10.67% |

| 3 | ペプシコ | PEP | 9.29% |

| 4 | ウォルマート | WMT | 8.49% |

| 5 | フィリップモリス | PM | 7.98% |

| 6 | アルトリアグループ | MO | 4.52% |

| 7 | コストコ | COST | 4.51% |

| 8 | ウォルグリーン・ブーツ・アライアンス | CL | 4.29% |

| 9 | モンデリーズ | MDLZ | 4.18% |

| 10 | コルゲート・パルモリーブ | WBA | 3.76% |

日用品のP&G、清涼飲料のコカ・コーラ、日本ではペプシが有名なペプシコ、西友などでお馴染みのウォルマート、タバコのフィリップモリス、巨大倉庫で商品選べば大容量でコスパ良しのコストコなど、日本でも活躍している企業群です。

上位10銘柄の構成はVDCと酷似しており、違いを上げるとすればその比率と順位が異なる位です。またXLPも構成比率としては、P&Gなどが高い比率で固められており、一部の大企業が多くの比率を占めているという少々偏りのある状態です。

続いてセクター比率を確認していきましょう。

| セクター | 比率 |

| 飲料 | 25.40% |

| 食品・生活必需品小売り | 21.09% |

| 家庭用品 | 20.93% |

| 食品 | 17.75% |

| タバコ | 12.52% |

| パーソナル用品 | 2.31% |

セクター比率としては当然ながら生活必需品で埋め尽くされており、製造業や工業などと比較すると、多少という表現が良いかもしれませんが消費の落ちづらいセクターで構成されています。

トータルリターンは当然ながらVDCと類似する

今までの実績を確認することを目的として、VDCと、S&P500とのトータルリターンを確認していきましょう。なおデータはmyINDEXより取得しており、2018年9月末時点でのデータとなります。

| ETF | 年率平均 | |||

| 1年 | 3年 | 5年 | 10年 | |

| XLP | 5.9% | 8.1% | 9.5% | 10.1% |

| VDC | 4.8% | 7.6% | 9.1% | 10.0% |

| S&P500(VOO) | 19.7% | 16.1% | 14.5% | 10.9% |

なお上表の数値を推測すると、2018年9月20日付近の高値となったデータになると推測しますが、おおよそVDCと近似したリターンとなっています。

S&P500のリターンについてはVDCの記事の方で書いているため記述を簡略しますが、10年リターンで差が収束しているのはリーマンショック時にディフェンシブ株として下落を抑えた要因などが挙げられます。

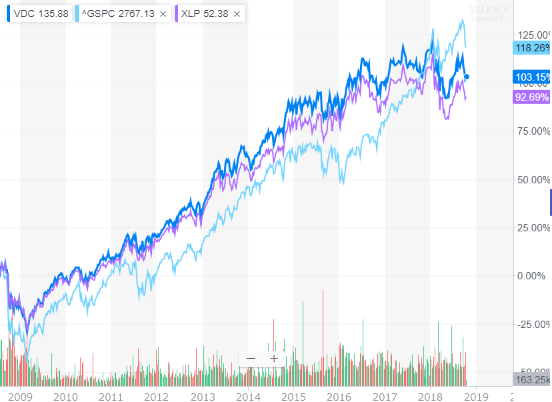

次に10年チャートを確認していきましょう。

上図は紫がXLP、青がVDC、水色がS&P500です。価格だけのデータになりますが、XLPが少しだけ劣後する状態ではあります。

あくまで根拠の薄い推測での話にはなりますが、景気の良い局面では小型株を含むVDCの93銘柄が優位となり値上がりするが、ただXLPの方はS&P500に含まれるような大企業で構成されており値上がりがマイルドで、配当を多く出している分は下落しているということであると考えています。

なお直近の分配金利回りでは、XLPとVDCでは約0.4%の差がありますが、環境が悪くなればその差がどうなるか、気になるところではあります。

総括

まず近況では米国は金利上昇政策を取っているため、ディフェンシブ系のXLPはVDCと同様にしばらく逆境に立たされることと考えます。そのため保有するときは値下がりの圧力に耐えつつ進むことになるでしょう。

両商品共に株式100%ですのでお互いリスクが高い事には変わりませんが、暴落に耐える実績があるという特性も変わりません。ただ今後にリセッションが起こった際に、どの様な動きをするかは未知数です。

そしてPERについては、VDCは20%近くで、XLPは17.87%であることが気になる部分ではあります。PERだけでは値の高さを完全に比較することは出来ませんが、数値的には差があるのは事実です。

そしてXLPは構成銘柄が絞られているため、そこが分散性が低くリスクとなりやすいとも言えますが、それにより少し高い分配金となっているため、それがどの様に作用するか、継続的に見極める必要がありそうです。

私の来年におけるNISA口座での買い付けはXLPも検討対象ではありますが、ただ来年までに相場も様変わりする可能性もありますので、適宜市場の流れを感じつつ考えたいと思います。

終わりに

投稿した全ての米国株・ETFの評価記事を以下に貼り付けておきますので、お時間がある時にご確認を頂ければ幸いです。

また月並みではありますが、投資は政治・経済に大きく左右される先の見通しが極めて困難で混沌とした世界であるため、確証が得られません。そのため投資は自己責任でお願いしてしまうことをご容赦ください。