高配当で名高い米国株ETFのiシェアーズ 米国優先株式(PFF)ですが、年間利回り6%台の分配金を安定的に出すという商品であり、米国株にアンテナを張っていて高配当が好きな方は様々なブログでこの銘柄を耳にしたことがある位の有名な商品だと認識しています。

良い所もあれば悪い所もあるETFであり、その点を踏まえて紹介していきます。なお、本記事の情報は2018年9月2日時点での情報となります。

概要

米国で販売されているETFであり、決議権を持たない優先株式で構成されています。この決議件が無い代わりに高配当であるという特性を生かして構成しているため、非常に高い分配金を出すことが可能な商品として成り立っています。

年間およそ6%の配当を出すという凄い魅力的な商品に見えるのですが、実際のところ色々な理由があって人気が限定されている商品です。利点もあるが欠点も存在する、そんなETFであることから敬遠されているのだと推測します。

基本情報

| 対象インデックス | S&P 米国優先株式インデックス |

| 構成銘柄数 | 306 |

| 分配金利回り | 6.26% |

| 経費率(信託報酬) | 0.46% |

| 分配頻度 | 毎月 |

| 投資対象 | 米国 |

構成銘柄数は優先株ということもあり当然ながら限られており、その数は306銘柄です。そして何よりも目を引くところが6.26%近くという非常に高い分配金です。

これだけの配当を受け取ることを目論むと米国の個別株でいくつかの銘柄が存在はしますが、6%台というとETFではかなり異例の高さです。そして毎月分配型という所も特徴です。

次に上位10銘柄を見て行きましょう

出典:ブラックロック公式 iシェアーズ 米国優先株式 ETF

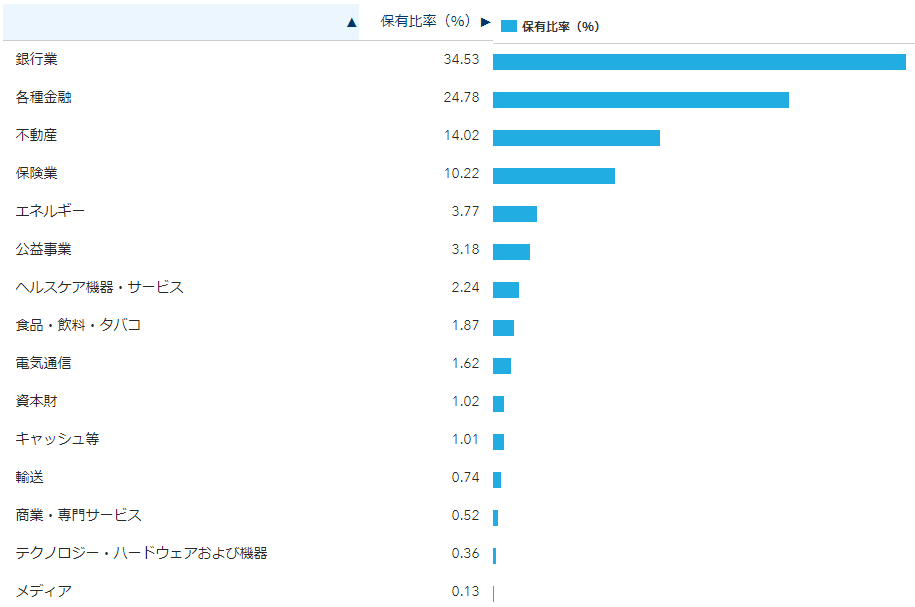

上位10銘柄を見ても全般的に金融で占められています。次に示すセクター比率を見ても、その比率の偏り方が見て取れることでしょう。

出典:ブラックロック公式 iシェアーズ 米国優先株式 ETF

上図からはセクターが分かれている様に見受けらますが、合算すると実質的な比率は金融系が50%以上とかなり偏った比率となっています。

分配金の高さを出すためには致し方ありませんが、金融系は景気に非常に敏感なところがあるため保有にはそれに応じた覚悟が必要です。

チャートは基本ヨコヨコだが、景気には敏感

上図はリーマンショックを含む2008年からのチャートになります。青がPFFで、赤がAGG、緑がS&P500です。そして左側にある赤の縦線はリーマンショックの日となります。

米国債と社債で構成されているAGGは流石の防御力を示しており、リーマンショックでも致命的とはならない値下がりで済んでいます。ですがS&P500とPFFはガッツリと下がっており、2009年の3月にて一番の底となった場面については特にPFFが一番激しく下落しています。

なおS&P500についてはその後に少しづつ値を上げてリーマンショックから回復し、今やPFFを突き放す形となっています。PFFは道中で高い分配金を出し続けてはいるのですが、PFFは参ったことにリーマンショック前の株価に戻っていないという所も難しい所です。

またAGGとPFFがチャートの途中から相関する動きをしていますが、今後も同様の動作をするかという所については個人的には懐疑的に見ています。

高分配ではあるが、トータルリターンは考える必要がある

ブラックロック社の公式サイトは非常に素晴らしいデータを毎月更新しており、そこに参考となる情報があることからS&P500に投資可能な米国ETFのIVVと、PFFのトータルリターンを見て行きましょう。

| ETF | 年率平均 | 設定来 | |||

| 1年 | 3年 | 5年 | 10年 | ||

| PFF | 1.31 | 4.14 | 5.48 | 6.91 | 4.24 |

| IVV(S&P500) | 16.19 | 12.47 | 13.07 | 10.61 | 5.49 |

一番参考となるデータは10年の部分になると考えますが、PFFは6%台の高い分配金があるにも関わらず、実は全期間で常にトータルリターンを下回っています。

PFFは基本的に価格がヨコヨコであるため分配金がリターンの源泉を務めますが、値上がりが乏しいことからS&P500に結局のところで敗北してしまいます。その上で分配金の課税もありますし結構シビアです。

相場が完全なヨコヨコであればPFFが優勢になる可能性だってありますが、その場合は景気が停滞している想定になるため、PFFもどの様な値動きになるか分かりません。

高分配金という特徴と利点があるPFFですが、値動きが限定されているためリターンはそれなりです。そして構成銘柄の特徴もあり景気に敏感的となることも考えられます。

このETFは保有する際のスタンスが難しい

私も2018年9月5日の時点で特定口座で115株保有しているため、税引き前で毎月2000円近く入るその額からこのETFの凄さを感じてはいます。25年以上は保有していれば元本分を回収できる可能性があるでしょう。

ですが保有していて思うのが、将来的にどの様な値動きをするのか想像が難しい。それは下記の理由があったためです。

- リーマンショックでは極端な値下がりをした

- 利上げ局面でさほど値が動かない

- 2018年2月の米国債利回りが3%を超えた際に市場の下落が起きたが、その後の推移で2018年1月と比較して最終的に23%近く下落した期間があった

このため中々取り扱いが難しい。そして基本的に値動きが乏しいことから分配金ベースでリターンを取る長期保有となりやすく、しかし長期保有はそれなりの覚悟が必要で予め出口戦略を考えておく必要があるETFという認識です。

終わりに

投稿した全ての米国株・ETFの評価記事を以下に貼り付けておきますので、お時間がある時にご確認を頂ければ幸いです。

また月並みではありますが、投資は政治・経済に大きく左右される先の見通しが極めて困難で混沌とした世界であるため、確証が得られません。そのため投資は自己責任でお願いしてしまうことをご容赦ください。