つみたてNISAなどのポートフォリオ構築にあたり、私が個人的に親和性が高いと考えているeMAXIS Slimシリーズですが、その中で今回はeMAXIS Slim全世界株式(除く日本)の私的評価を記載していきます。

なおiDeCoでは取り扱っている証券会社はないようです。複数の証券会社を調べましたが、購入可能なところは見受けられず…でした。

では内容を記載して行きましょう。なお、本記事の情報は2018年7月23日での情報となります。

■eMAXIS Slim全世界株式(除く日本)の商品概要

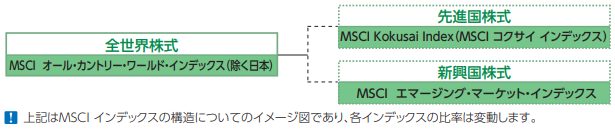

日本株を含まない、全世界に株式投資を行う商品です。ベンチマークとしては以下を使用しており、もちろん分配金込みの価格が計算される商品です。

- MSCI オール・カントリー・ワールド・インデックス(除く日本、円換算ベース)

投資対象国としては先進国・新興国の両方となるのですが、地域としては北アメリカ大陸、ヨーロッパ、アジアパシフィックの3地域とされ、主に大型株・中型株で構成されています。

そして本商品については以下の2インデックスを組み合わせた形で運用されます。

出典:eMAXIS Slim全世界株式(除く日本) 月次レポート

上図右側の2つのインデックスですが、実は同じeMAXIS Slimシリーズの別の商品でも使用されています。そのため下記の同じeMAXIS Slimの2シリーズを組み合わせた商品とも言えます。

- eMAXIS Slim先進国株式インデックス (比率:約85.17%)

- eMAXIS Slim新興国株式インデックス (比率:約11.83%)

この通り2商品をパックしたようなものになりますが、その比率のほとんどは先進国株式で占有されており、新興国の比率は少なく制御されています。もちろん比率については今後の市場環境によって変動します。

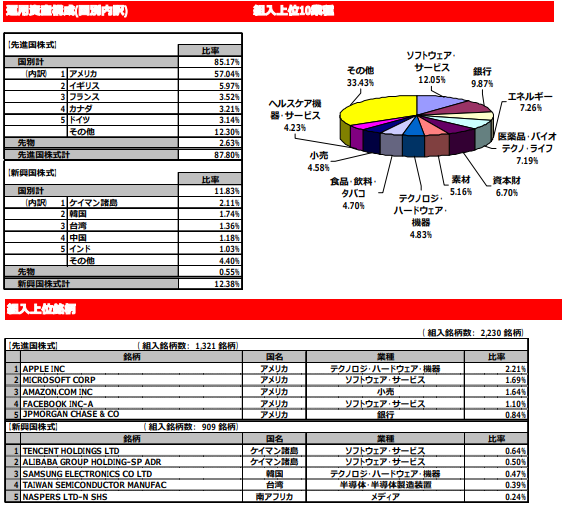

また構成は以下の通りとなっています。

出典:eMAXIS Slim全世界株式(除く日本) 月次レポート

米国が57.07%と多めです。上位5銘柄もほとんどが米国株式です。しかしこれは楽天・全世界株式(VT)の56.4%と似た比率となっており、ある意味でVTについてご存知の方は親和性も高いと言えるのではないでしょうか。

また、新興国サイドにあるケイマン諸島については、多くが中国であると考えて下さい。これは税金の問題や、海外からの資金調達を目的としたものです。

なお、この商品は2018年03月19日に設定されているため分配金についてはまだ情報が出ておりません、課税繰り延べの観点から今後も出ないことを祈る必要があります。

■他のeMAXIS Slimシリーズ一覧との比較

| ファンド名 | カテゴリ | 1年間 リターン |

信託報酬 | 純資産総額 |

| eMAXIS Slim国内株式(日経平均) | 株式 | ー | 0.17172% | 3.50 億円 |

| eMAXIS Slim国内株式(TOPIX) | 株式 | 9.15% | 0.17172% | 30.64 億円 |

| eMAXIS Slim全世界株式(除く日本) | 株式 | ー | 0.15336% | 15.11 億円 |

| eMAXIS Slim全世界株式(3地域均等型) | 株式 | ー | 0.15336% | 3.35 億円 |

| eMAXIS Slim先進国株式インデックス | 株式 | 11.85% | 0.11826% | 168.28 億円 |

| eMAXIS Slim米国株式(S&P500) | 株式 | ー | 0.1728% | 5.72 億円 |

| eMAXIS Slim新興国株式インデックス | 株式 | ー | 0.2052% | 73.59 億円 |

| eMAXIS Slimバランス(8資産均等型) | バランス | 4.68% | 0.1728% | 138.97 億円 |

| eMAXIS Slim国内債券インデックス | 債券 | 1.09% | 0.15012% | 17.78 億円 |

| eMAXIS Slim先進国債券インデックス | 債券 | 0.91% | 0.1836% | 21.45 億円 |

赤字とハッチングにて示した部分が本商品となります。販売されてから1年経過していないためまだこの商品自体のリターンは分かりませんが、使用しているインデックスの過去データを参照した場合、リーマンショックを含む10年の期間とすると年率で約6~7%のリターンが見込めたことでしょう。

また信託報酬は0.15336%とeMAXIS Slimシリーズの中では平均に近いコストです。全世界に分散して投資可能な商品としては十分に低い信託報酬であり、後に後述しますが楽天・全世界株式(VT)と比べて低く設定されています。

またあくまで予測の話になりますが、分配金については2.5%~3.5%の間になるでしょう。おおよそでこの分配金がファンド内で再投資されると考えています。

しかし純資産は15.11億円と少なく、償還の危険性の観点から30億以上は欲しい所ですが、設定日が2018年03月19日と考えると4ヶ月ぐらいでこの増加となりますので、リセッションが無い限りは半年以上が経過すれば安全域まで到達する可能性があります。

日本株を回避して、分散して全世界の株式に投資をするのであれば、この商品は十分に投資に値するものだと考えます。

■楽天・全世界株式インデックス・ファンド(VT)との比較から考える

前述より楽天・全世界株式(VT)の名前を結構に出していますが、これは全世界に投資する商品で似た部分があることとして名が上がりやすいことからピックアップさせて頂いております。

そのためこの楽天VTとの比較を行っていきましょう。

| カテゴリ | 商品名 | 信託報酬 | 構成銘柄数 |

| 投資信託 | eMAXIS Slim全世界株式(除く日本) | 0.15336% | 2230 |

| 楽天・全世界株式インデックス・ファンド | 0.2296% | 8063 |

信託報酬を見て行くと差は0.07624%になります。この低さであれば誤差の範囲内とは言えるのですが、まだ公表されていない実質コストが今後どうなっていくかで変わってきます。しかし長期投資をする場合は差が大きく出てきますので、上記の値を参考にすると、100万円を投資した場合は年間で約762.4円の信託報酬に差がでることになるでしょう。そのまま10年の長期投資をすると考えると7624円の差となる可能性もあるため、無視できないとも言えます。

ただ各商品がもつインデックスのリターンの問題もあるため、総合的に見て行く必要があります。まず両方の投資信託が使用しているベンチマークを見て行きましょう。

| 商品名 | ベンチマーク |

| eMAXIS Slim全世界株式(除く日本) | MSCI オール・カントリー・ワールド・インデックス(除く日本)(円換算ベース) |

| 楽天・全世界株式インデックス・ファンド | FTSEグローバル・オールキャップ・インデックス(円換算ベース) |

その上でリターンを比較していきましょう。ここではドル換算であり、ドル/円の為替は考慮していない年率のリターンであると見て下さい。またデータについてはmyINDEXより取得しており、2018年6月末時点でのデータになります。

| ベンチマーク | 1年 | 3年 | 5年 | 10年 |

| MSCI オール・カントリー・ワールド (ACWI) 除く日本(eMAXIS Slim) | 11.3% | 9% | 10.2% | 6.6% |

| FTSEグローバル・オールキャップ・インデックス(楽天VT) | 11.2% | 8.8% | 10% | 6.5% |

このデータを見る限りではeMAXIS Slim側が常に0.1~0.2%と勝っています。信託報酬と合わせると単純計算でもう少し僅かな差が出る可能性もありますが、今後は構成銘柄と構成国の違いによって差が出てくる可能性も考えられます。

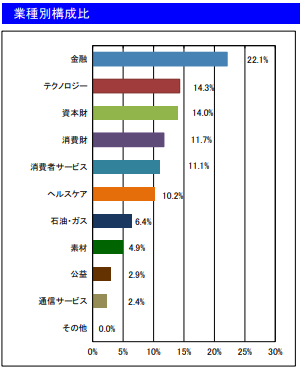

そして業種別構成比についてはお互いに差があります。なお、下図については楽天VTの構成比となります。

出典:楽天VT 月次レポート

上図の通り楽天VTは金融が多く含まれています。しかしeMAXIS Slim側はテクノロジーの比率が多く、1~2位を挙げると以下の通りとなります。

- 1位 約20%:テクノロジー

- 2位 約18%:金融

金融の割合については利点と欠点がありますので、個人の好みが分かれる領域だと考えます。

そして課税に関してeMAXIS Slim側には利点があります。それは3重課税問題を回避できるという点です。

楽天VTは「①米国以外の現地 → ②米国ETF → ③日本」と経由するため、それぞれに課税がされてしまうことにより配当・分配金などに3重課税となってしまう問題が存在します。

これはそれぞれの国々で適用された税率で課税された後に、米国ETFに入る際に10%の余計な課税が入るというものになります。楽天VTは米国ETFを買い付ける商品のためこの問題が生じてしまうのですが、eMAXIS Slim側は米国ETFを経由せず現物で持っているため、この問題を回避することが出来るのが利点です。

細かく見て行くと色々な差が出てくる部分はあるのですが、リターンを見てもお互いの僅かであるため両商品とも優秀であると言えます。もちろん楽天VTの方が構成銘柄と対象国が多いため分散性を考えると楽天VTに軍配が上がりそうですが、現状のこのリターン差であれば私が購入をお勧めする際は両方のどちらでも大丈夫だとも言うくらいです。

ただ楽天VTは日本を含み、eMAXIS Slim側は日本を含まないという点も、大きな違いではあります。

■ちょっと本記事の観点から話はズレて日本株を含まないこんな利点を

賛否両論のある事を承知で記述すると、日本株を除くのは個人的には株主優待制度という観点からアリだとは考えています。

まず日本に住んでいる私たちは日本株を低コストで簡単に購入ができ、個別株やTOPIXなどの流動性が高い商品を選別することが可能と言えるでしょう。そのためあえてインデックス投資では日本株を含まないものもアリだとは思っています。

株主優待制度ですが、海外の方が受けることの出来ない恩恵です。これは日本が国土とインフラ特性、そして物流に優れていることから出来る制度です。千差万別ではあるのですが、モノによっては長期保有制度にて利回りが15%と凄まじい銘柄もあったりします。ただ優待には賛否両論もあり、そして優待廃止という大きいリスクも伴うのですが、それでも個人投資家という観点からでは利点が十分にあります。

このような投資信託関連の記事をブログで公開する際には、安定性を考慮して日本株は楽天VTやバランス(8均等)などでバランスを取るべきことが望まれる部分もあるのですが、このeMAXIS Slim全世界株式インデックスを紹介する本記事という観点からだと、あえて優待制度の利点から日本を外すのは利点があると私個人は考えています。

もし日本株にインデックス投資を望むのであれば、同じeMAXIS Slimで言うと3地域均等、8均等、TOPIXを購入すれば良いとも言えます。

ただ結構先の話になるとは思いますが、eMAXIS Slim全世界株式(3地域均等型)などを書く際には「日本株もリバランスできるなんて最高!」と書いている可能性があるかもしれません (笑

■終わりに

eMAXIS slimシリーズを含めた、全ての投資信託の評価記事を以下に貼り付けておきますので、お時間がある時に見て頂ければ幸いです。

そして月並みではありますが、投資は政治・経済に大きく左右される先の見通しが極めて困難で混沌とした世界であるため、確証が得られません。そのため投資は自己責任でお願いしてしまうことをご容赦ください。