つみたてNISAなどのポートフォリオ構築にあたり、私が個人的に親和性の高いと考えているeMAXIS Slimシリーズですが、その中で今回はeMAXIS Slimバランス(8資産均等型)の私的評価を記載していきます。

なお本商品はiDeCoでの購入について複数の証券会社を調べましたが、松井証券でのみ一部を採用しているという状況に見受けられ、バランス(8資産均等型)があります。他証券については、今後の展開を期待して待つこととしましょう。

では内容を記載して行きましょう。なお、本記事の情報は2018年7月23日での情報となります。

■eMAXIS Slimバランス(8資産均等型)の商品概要

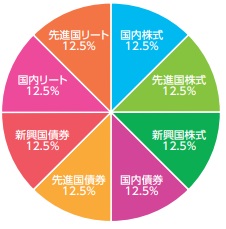

投資先を8均等に分割したバランスタイプの投資信託です。下図をご覧いただくと分かりやすいでしょう。

出典:三菱UFJ国際投信 交付目論見書

全て12.5%で分割され、内訳としては以下の通りリートだけ新興国がありません。なおパーセントにすると、株式37.5%、債券37.5%、リート25%になります。

- 債券、株式 → 国内、先進国、新興国

- リート → 国内、先進国

債券と株式に新興国を含むためリスクは増加しますが、その割合は25%とバランスが良く、他で補うことでリスクを軽減しているとも言えます。また債券をある程度含む事から良くも悪くも防御力はそこそこあります。ただ全体的に攻撃力が高めかなと言う印象があることも確かです。

またバランスタイプでの特徴でもある、リバランスをファンド内で行なってくれるという特徴もあります。

分配金については、2018年04月25日に決算がありましたがその時は出ておりません。この商品自体がまだ一回の決算しか通過していませんが、課税繰り延べの観点から今後も出ないことを祈る必要があります。

なお運用方法としては8つそれぞれのインデックスを用い、それらを複合して基準価格を決定していく、複合型のインデックス商品です。

出典:三菱UFJ国際投信 交付目論見書

この通り8つに小分けされたファンドにてそれぞれの領域に投資を行い、その全てがそれぞれのインデックスを目標として運用します。

■他のeMAXIS Slimシリーズ一覧との比較

| ファンド名 | カテゴリ | 1年間 リターン |

信託報酬 | 純資産 |

| eMAXIS Slim国内株式(日経平均) | 株式 | ー | 0.17172% | 3.50 億円 |

| eMAXIS Slim国内株式(TOPIX) | 株式 | 9.15% | 0.17172% | 30.64 億円 |

| eMAXIS Slim全世界株式(除く日本) | 株式 | ー | 0.15336% | 15.11 億円 |

| eMAXIS Slim全世界株式(3地域均等型) | 株式 | ー | 0.15336% | 3.35 億円 |

| eMAXIS Slim先進国株式インデックス | 株式 | 11.85% | 0.11826% | 168.28 億円 |

| eMAXIS Slim米国株式(S&P500) | 株式 | ー | 0.1728% | 5.72 億円 |

| eMAXIS Slim新興国株式インデックス | 株式 | ー | 0.2052% | 73.59 億円 |

| eMAXIS Slimバランス(8資産均等型) | バランス | 4.68% | 0.1728% | 138.97 億円 |

| eMAXIS Slim国内債券インデックス | 債券 | 1.09% | 0.15012% | 17.78 億円 |

| eMAXIS Slim先進国債券インデックス | 債券 | 0.91% | 0.1836% | 21.45 億円 |

赤字に示した部分が本商品となります。他の商品は最近発売された商品が多いため1年リターンの情報が無い状態です。

他のファンドにも8均等の商品は沢山あり、そちらを比較対象とするのが本来はベストであるとは考えるのですが、今回は全eMAXIS Slimを比較対象としました。

そして本商品の成績としては、現在の市場環境の影響もあり4.68%と、国債と株式の中央付近を行く名は体を表すバランスらしい結果です。

また信託報酬は0.1728%であり、先進国株式インデックスには負けてはいますが十分なほど低く、またバランス型の大きい特徴であるリバランスを行ってくれるという事を考えると、これでも信託報酬が安すぎると言える程です。

純資産も138億円と大型であるため償還の危険性は非常に低く、安心して投資が可能でしょう。人気のある商品であることが伺えます。

■バランスタイプの利点と欠点

この商品はバランスタイプであり、これは欠点だって存在します。例を挙げるとすれば、8つのうちの1である先進国の株式のみが長期間に渡り異常に上がり続けるフェーズに入ったと仮定しましょう。

その場合は本商品は12.5%と少ない割合を設定しているため、他のeMAXIS Slim先進国株式インデックスなどに成績が負けてしまうという事です。良くも悪くもバランスタイプらしい、そこそこの成績になる可能性だってあります。

ただバランスタイプでならではの利点もあります。それは株式が悪化する市場環境ではそこそこの成績を残すことが出来る点です。これはもし株式100%の商品であれば、大きく運用成績を下げてしまう可能性があるからです。

あと一番大きい点としては、それはリバランス効果が発生する可能性があるという点です。

まずそもそものリバランスの話をしましょう。この商品ではそれぞれ12.5%の設定がされています。先進国株式の値が上がり過ぎて、20%と異常にバランスが崩れてしまったとしましょう。その場合は先進国株式を売却し、他の領域に振り分けて、全体を12.5%を保つという流れです。

そこから出る利点を例として挙げたいと思いますが、ここでは極端な例を出して分かりやすくしましょう。今回は2つのフェーズを設定します。

- フェーズ1:先進国が上昇し、新興国が下落するフェーズ

- フェーズ2:新興国が上昇し、先進国が下落するフェーズ

つまり片方が上がって、片方が下がるという極端な例です。

フェーズ1で先進国が上がってしまったため15%になり、新興国は下がってしまったため10%になると仮定します。その場合は先進国を売却し、価格の下がった新興国を購入する形となります。つまり新興国はナンピンをするような形になることから、安くなった箇所を購入してくれると言えるのです。

そしてフェーズ2に移ると全く逆の動きをするわけで、安値で買った新興国が息を吹き返し、値を上げて行くという事です。これにより利益が出て運用結果に良い点をもたらす可能性だってあります。

ただこの効果は様々な状況によって結果が左右されてしまうでしょう。またファンド内部でリバランス時には売買を行うことによるコストがある事も含めて、悪手となる可能性もあることが容易に考えられる部分があることも忘れてはなりません。この12.5%という配分がどの様に作用してくるか、今後の運用結果にて試される部分でしょう。

■更にリバランスの利点を掘り下げると

eMAXIS Slimにはリートが無いために8均等の再現は出来ないのですが、もし特定口座にて以下のバランスを考えたポートフォリオを構築するとしましょう。

- eMAXIS Slim国内株式(日経平均)

- eMAXIS Slim先進国株式インデックス

- eMAXIS Slim国内債券インデックス

- eMAXIS Slim先進国債券インデックス

もし先進国株式が下落したケースでは投資妙味が増す場合があり、それは投資のチャンスと言える時があるのですが、上記のポートフォリオでは手動で買い付ける必要が生じてしまいます。ですがそれは非常に面倒ですし、下落時にはメンタルがやられるため手作業にてピンポイントでの追加購入をする気すら起きない場合が多いのではないでしょうか。

逆に先進国株式が上昇しすぎた場合は高値リスクの上昇からバランスを保つために売却する必要があるのですが、利益が出ていれば売却時の20.315%の課税がされてしまう事を意味します。しかしバランスタイプの投資信託であれば半ば強制的にリバランスされてファンドの内部で売却と購入がされることにより、余計な課税の回避が可能となるのです。

そしてつみたてNISAでリバランスを実行しようとすると非常に厄介な点があります。もしリバランスで売却する場合は20年以下の長い非課税期間を手放すことなるため、それは悪手に他なりません。つまり追加購入でのリバランスしか実行できず、その手間は膨大なものとなるでしょう。

バランスタイプはこのような強みもあるため、投資信託の購入において理解しておくことも一助となるかもしれません。

ただつみたてNISAなどは長期的に渡って運用する部分はあるのですが、市場の状況によってバランスタイプのリターンは下がる可能性もあり、逆に上がる可能性もありますのでこの商品を絶対に押すという事は出来ませんが、このような非常に面倒臭いリバランスを低い信託報酬で行ってくれる点を考えると、優れた商品であると私個人は思っています。

■終わりに

eMAXIS slimシリーズを含めた、全ての投資信託の評価記事を以下に貼り付けておきますので、お時間がある時に見て頂ければ幸いです。

そして月並みではありますが、投資は政治・経済に大きく左右される先の見通しが極めて困難で混沌とした世界であるため、確証が得られません。そのため投資は自己責任でお願いしてしまうことをご容赦ください。