色々な意味で私が大好きなオリックス【8591】の株について記述していきます。

内容と情報は「2018年6月18日」時点のものと情報となりますので、ご注意ください。

■まず簡易に結論から

内容が非常に長くなるため、まず私がオリックスを長期保有する理由を述べましょう。

それは以下の点から良い会社と考えているからです。

- 事業は右肩上がりの成長

- 事業が多角化されている

- 近年は投資・金融以外の分野に力を入れており、その姿勢は貪欲である。

- キャッシュは良いペースで稼いでいる

- 配当利回りはは3.54%

- 自社株購入、増配を含む株主への還元姿勢が良い

- 株主優待の内容が良い

- PBRは0.85と少し割安

※配当利回り、PBRは2018年6月18日時点の情報です

しかし投資や金融関連の事業が多いため、リセッション(景気後退)時は大きい下落が見込まれます。有利子負債も営業利益の十数倍と多く、業績が良くても財務や事業を含む関係から株価も簡単に右肩上がりのトレンドとは行かず変動が激しい銘柄であり、これらの点は留意が必要です。

以下よりオリックスの事業について、内容と評価を記述します。

■オリックスの事業は多角化されている

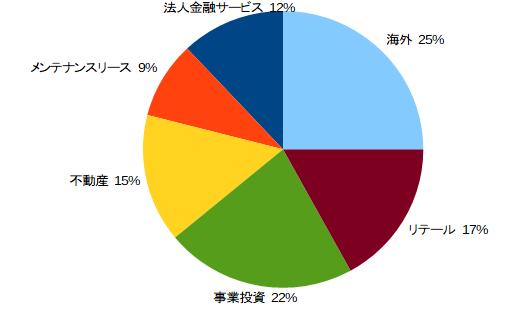

財務を見る前に、まずオリックスはどのような事業で利益を得ているのかを確認しましょう。

事業については6つに分割され、かつ独立したセグメントとして構成されています。それぞれの業務内容を下表に示します。

| 事業 | 比率 | 業務内容 |

| 法人金融サービス | 12% | 融資、リース、各種手数料ビジネス |

| メンテナンスリース | 9% | 自動車リース、レンタカー、カーシェアリング、電子計測器・IT関連機器などのレンタルおよびリース |

| 不動産 | 15% | 不動産開発・賃貸、施設運営、不動産投資法人(REIT)の資産運用・管理、不動産投資顧問 |

| 事業投資 | 22% | 環境エネルギー、プリンシパル・インベストメント、サービサー(債権回収)、コンセッション |

| リテール | 17% | 生命保険、銀行、カードローン |

| 海外 | 25% | リース、融資、債券投資、アセットマネジメント、航空機・船舶関連 (米国・香港特別行政区・マレーシア・インドネシア・オーストラリア・アイルランド・中国・オランダ/38カ国、地域) |

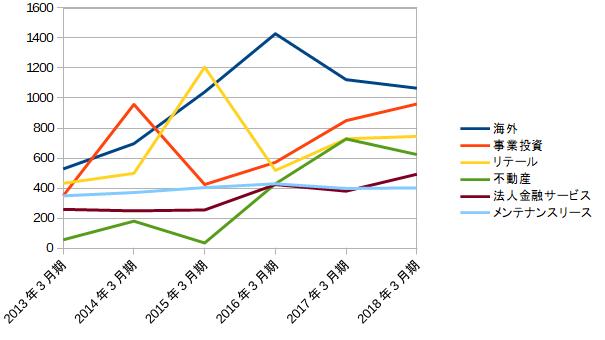

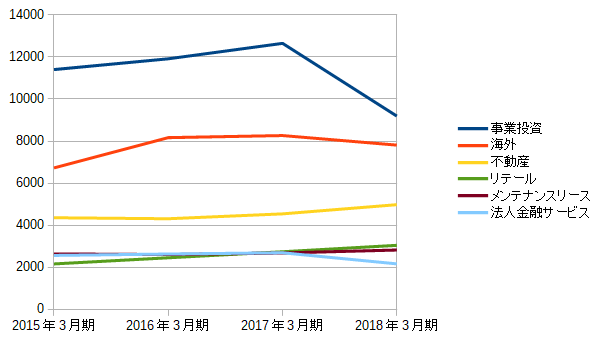

ついてに各事業の利益をグラフ化してみました。ちなみに2015年3月期にリテールの利益が跳ね上がっているのは、一部にマネックスグループ株式会社の株式売却益が含まれます。密かに上手く利益を上げていたようですね。

この通り事業内容が多く、何をやっているのか良く分からない状態になりますが、割合としては海外事業と事業投資が比較的に多めといった所でしょうか。この通り多角化された事業形態と言えます。

なお、オリックスと言えば昔はリース事業が有名でしたが、今は一番低い割合となっています。しかしリース事業は近年ロボットも取り扱っており、その内容がまた面白くもあります。ペッパー君、アシストスーツとアシストロボット、清掃ロボット、アーム型のロボットと様々な商品があります。

また全体的に金融・投資関連の事業が含まれますが、近年は流通や環境エネルギー、つまり太陽光発電なども力を入れ、ポートフォリオの分散を図っています。

太陽光発電においては、2018年3月31日時点での予定として日本全国で115ヵ所のメガソーラ発電を稼働、合計837MWの発電所を運営・計画しています。

現状オリックスのサイトを見る限り、「兵庫県南あわじ市」と「鹿児島県枕崎市」の2箇所がメガソーラ発電として掲載されています。太陽光投資のREITと言えば有名どころでタカラインフラレーベンが挙げられますが、こちらは全国で25箇所でおよそ69MWと考えると、この2つだけを比較すると、素人目の適当な推測で恐縮ですが現状はそれより発電量が少なさそうと考えるべきなのでしょうか。

なお、2018年6月18時点で青森などで新しいメガソーラ建設を着手しているようです。

あと物流に関しては現在のところ25箇所の物流施設があります。こちらも継続して拡大を行っており、今後はさらに以下の3つの施設が竣工予定です。

| 施設名 | 竣工時期 | 所在地 |

| 厚木Ⅱロジスティクスセンター | 2018年8月竣工予定 | 神奈川 |

| 蓮田Ⅱロジスティクスセンター | 2019年1月末竣工予定 | 埼玉県 |

| 松伏ロジスティクスセンター | 2019年3月末頃竣工予定 | 埼玉県 |

今後は日本経済において物流は拡大が見込まれていますが、それでもこの貪欲な竣工速度は恐ろしいの一言に尽きるでしょう。

また2017年に神戸空港の運営権を獲得しており、期間は驚愕の2018年4月1日から2060年3月31日までの42年間を予定しています。近くに大阪国際空港があることもあって赤字体質の空港であり、正直なところ不安が隠せませんがどの様に運用を行っていくのか見どころです。

そして、オリックスの使用人の推移をグラフ化してみましょう。企業は人です。人が企業の動向を握るのです。

事業投資が極端に減少しており、その数はなんと前年比3458人。ここは太陽光事業を含んでいたはずですが、ガッツリ減っています。別事業に移動しているようには見受けられませんが、一体何があったのか、そして何を目論んでいるのか、詳細は不明です。

と、この通り、どの事業に関しても、新しい技術の適用が遅れたり等の経営判断に大きな誤りが無ければ成長が見込まれる分野があるため、今後も動向に注目です。

■オリックス財務

オリックスの経営成績を表で見ていきましょう。

| 連結経営成績(百万円) | ||||||

| 年度 | 売上高 | 純利益 | 営業 利益率 |

年間 配当 |

配当 性向 |

EPS |

| 2008 3月期 |

1,151,539 | 248,555 | 16.3% | 26円 | 14% | 1,86円 |

| 2009 3月期 |

1,053,521 | 8,687 | 5.1% | 7円 | 28.4% | 24.65円 |

| 2010 3月期 |

912,294 | 54,593 | 3.1% | 7.5円 | 20.2% | 37.05円 |

| 2011 3月期 |

946,878 | 93,301 | 8.0% | 8円 | 12.8% | 62.58円 |

| 2012 3月期 |

970,821 | 129,756 | 12.8% | 9円 | 11.6% | 77.68円 |

| 2013 3月期 |

1,055,764 | 111,909 | 14.3% | 13円 | 12.6% | 102.87円 |

| 2014 3月期 |

1,375,292 | 187,364 | 14.8% | 23円 | 15.6% | 147.75円 |

| 2015 3月期 |

2,174,283 | 234,948 | 11.8% | 36円 | 20.1% | 179.47円 |

| 2016 3月期 |

2,369,202 | 260,169 | 12.1% | 45.75円 | 23% | 198.73円 |

| 2017 3月期 |

2,678,659 | 273,239 | 12.3% | 52.25円 | 25% | 208.88円 |

| 2018 3月期 |

2,862,771 | 313,135 | 11.7% | 66円 | 27% | 244.40円 |

なお2009年3月期にリーマンショックに伴う時には、純利益が最終的に前期比およそ96%減という凄まじい額を出しています。オリックスによるリリース情報では金融部門が特に損失を受けていることが報告され、前年度と比較して「+35,412 百万円→-10,451 百万円」となっているとの事でした。それ以外の事業も多くがマイナスです。

このリーマンショックの影響に伴い配当は-19円の大減配をしています。それでも配当性向は28.4%と相当粘り、株主のために身を削ったという印象です。

その後は事業を盛り返し、右肩上がりの利益を上げています。増配を行いつつ配当性向も年々上昇を続け、かつ近年は自社株買いを積極的に行っており、株主への対応が非常に良い印象を受けます。

また利益の上昇から、各指標も右肩上がりです。営業利益率は多少変動がありますが、10%を超えて良い利益を出していると言えるでしょう。

■ただオリックスは借金が多い

そう、オリックスの問題の一つとして、借金の多さが挙げられます。その表を記載します。

| 連結経営成績(百万円) | |||

| 年度 | 現金・現金等価物残高 | 有利子 負債 |

自己資本 比率 |

| 2008年 3月期 | 320,655 | 情報なし | 14.1% |

| 2009年 3月期 | 459,969 | 5,252,012 | 13.9% |

| 2010年 3月期 | 639,087 | 4,409,835 | 16.8% |

| 2011年 3月期 | 732,127 | 5,009,901 | 15.4% |

| 2012年 3月期 | 786,892 | 4,725,453 | 16.6% |

| 2013年 3月期 | 826,296 | 4,482,260 | 19.5% |

| 2014年 3月期 | 818,039 | 4,160,999 | 21.2% |

| 2015年 3月期 | 827,518 | 4,417,730 | 18.8% |

| 2016年 3月期 | 730,420 | 4,290,530 | 21.0% |

| 2017年 3月期 | 1,039,870 | 4,138,451 | 22.3% |

| 2018年 3月期 | 1,321,241 | 4,133,258 | 23.5% |

言わば4兆の負債を抱えており、最初に記述した通り有利子負債が営業利益の十数倍と非常に多い状態です。

比較対象としてあまり適切では無いかもしれませんが、同じ借金体質のソフトバンクと比較すると規模が1/4になる感じで、似たような借金体質と言えるかもしれません。

- ソフトバンク:有利子負債17兆(営業利益:1,303,801百万円)

- オリックス:有利子負債4兆(営業利益:336,195百万円)

財務健全性の一つを示す流動比率も記載できればよかったのですが、情報がなかったため諦めています。

自己資本比率は年々高くなってはいるのですが、中々借金が減らないため少々懸念を覚えます。しかし事業の拡大は少しづつ行っており、無理に返済するより将来の利益を稼ぐ方へとお金を使う方が株主への還元に繋がるため、バランスが難しいとも言えるでしょう。

ただし不動産業を保有していることから、借金をして物件を保有する(レバレッジ)のが不動産のセオリーである事を考えると、仕方がない部分であることは事実です。

しかし重ねて記述しますが、この借金の大きさはどうにかならないのかな、と常々考えてしまいます。

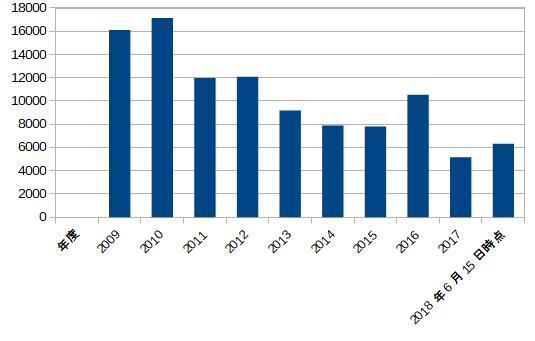

■株価はイマイチ上がりづらい

オリックスの株価は上がりづらいです。本当に。前の表で示した通り企業の利益は年々上昇していてもです。

最近は良い決算が出た後か、又は自社株買いなどのポジティブな情報が出た時点で株価が上がるのですが、その後はジワジワと下がるチャートのパターンばかりです。

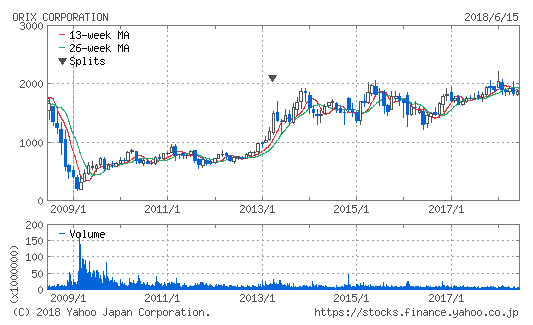

参考としてオリックスのチャートを掲載します。

※グラフはyahooより取得

この通り2000が中々抜けず、天井にぶつかっては落ちていくチャートです。正直なところ財務や事業から見ても仕方がないとは思えるのですが、中々値の上がらないジレンマを抱えており、もどかしさを感じます。

■株主優待は優秀

下記の2点が取得できます。権利確定月は3月、 9月であり、注意点としてはカタログギフトは3月のみです。

※2018年6月18日時点での情報です。

| 権利確定月:3月 9月 | ||

| 株主カード | 100株以上 | 株主カードの提示で下記の優待を受けることが可能

・プロ野球公式戦優待価格観戦 |

| 自社取引先取扱商品等カタログギフト | 100株以上 | ※3月のみ。欲しい商品を応募し、申し込みが多い場合は抽選にて決定される

・100株保有で、保有期間が3年未満:5000円分のカタログ |

株主カードは意外と使いどころが限られてくるため、人によっては一回も使わない年があるでしょう。私も去年は使いませんでした。

しかしこの2点で、やはり多く注目を集めるのはカタログギフトになるでしょう。上記の通りカタログは100株保有するだけで約5000円の商品が貰え、3年の長期継続保有となると10000万円分の商品へとアップグレードです。

カタログは様々な商品から選んで応募が出来ますが、一番の注目商品は毎回牛肉であり、皆こぞって応募するため抽選ではじかれて全く当たりません。私も2回応募しましたがまだ一回も当たったことがなく、2年連続で涙を流しながら伊達の牛タンを食べています。

なお、前までは3000円/5000円でしたが2018年よりこのカタログが大幅にパワーアップしました。今後は更に継続保有して、私は美味しいお肉を食べることを目標とします。

以上になりますが、この通り株主優待が優秀であるため、これを目的として保有されている方も多いはずです。一度受け取ってみると中々癖になりますよ!

■終わりに

オリックスは利点と欠点、そしてリスクを含む銘柄であると認識していますが、100枚保有するだけで配当と優待を貰える優秀な銘柄でもあります。

また値動きに良くも悪くもボラリティがあるため、値の動きが最近は読みやすいとも言える部分があると私は勝手に解釈しています。

以上が私から見たオリックス【8591】の評価になります。