今回のブログ記事は日本株アルファ・カルテット(毎月分配型)を記載して行きます。

毎月分配型で純資産も多く人気のある様に見える投資信託ですが、見通しが立たなくてタコ足で配当でやばいとの巷の噂を聞きつけ、記事にすることにしました。

では早速内容を記載していきます。なお、本記事の情報は2018年11月13日時点での情報となります。

基本情報

| ファンド形態 | アクティブファンド |

| ファンド方式 | ファンド・オブ・ファンズ |

| 信託報酬 | 1.902% |

| 実質コスト | 0.556% |

| 組⼊銘柄数 | 75 |

| 投資信託の分配金 | あり |

| 投資対象 | ・日本株式 ・為替(ブラジルレアル) |

| 純資産 | 1663億円 |

このファンドの投資対象としては日本株式と為替取引を対象としており、為替取引については新興国通貨となるブラジルレアルとしています。

信託報酬は1.902%と毎月分配金型らしくかなり高めに設定されています。しかし実質コストが0.556%と抑えられていますが、これが通貨取引などのコストが含まれているかどうかは不明です。

なお純資産については1663億円とかなり高く、非常に多くのユーザが付いていると言えます。

3つの戦略によって投資を行っている

- 「高金利通貨戦略」

- 「株式カバードコール戦略」

- 「通貨カバードコール戦略」

基本的にカバードコール戦略と言う複雑な投資法を行っており、これはある程度の値が下がる局面では損をし、値が変わらない場合は利益、そして値上がりが激しい局面などでは少しの利益が出るという、かなりややこしい取引手法です。

そして「高金利通貨戦略」では相対的に金利水準の高い通貨の為替取引を行うとしており、これはブラジルレアルを対象としています。なお状況によって今後変更になる可能性があるとの事です。

なお、株式については以下の通り投資信託を用いています。

なお株式については、ケイマン籍の円建て外国投資信託証券「ジャパン・エクイティ・プレミアム・ファンド クラスA」と国内籍の親投資信託「マネー・マネジメント・マザーファンド」に投資するファンド・オブ・ファンズ方式で運用を行います。

大和住銀投信投資顧問より引用

ケイマン籍の投資信託を用いており、 ブーメランのように日本へ投資する形式となっています。

上位10銘柄を確認

| 順位 | 銘柄 | 比率 |

| 1 | トヨタ自動車 | 3.41% |

| 2 | 日本電信電話 | 2.93% |

| 3 | 三菱UFJフィナンシャル・グループ | 2.93% |

| 4 | 日本たばこ産業 | 2.38% |

| 5 | 東京海上ホールディングス | 2.38% |

| 6 | 三菱商事 | 1.67% |

| 7 | オリックス | 1.59% |

| 8 | 伊藤忠商事 | 1.59% |

| 9 | 大塚ホールディングス | 1.51% |

| 10 | NTTドコモ | 1.43% |

上位10銘柄は大型高配当株を主体としており、配当によるインカムを目的に株式ポートフォリオを組んでいます。株式自体の構成としては特に問題は見受けられませんが、ただケイマン諸島を経由して投資しているという点が難しい所です。

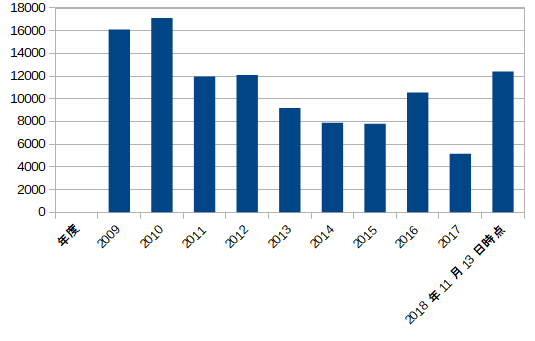

分配金は減少傾向

| 決算日 | 分配金 | 落基準 |

| 2018年11月05日 | 60円 | 2,654円 |

| 2018年10月04日 | 100円 | 2,866円 |

| 2018年09月04日 | 100円 | 2,712円 |

| 2018年08月06日 | 100円 | 3,069円 |

| 2018年07月04日 | 100円 | 2,958円 |

| 2018年06月04日 | 100円 | 3,175円 |

分配金を出しつつも基準価格が減少しており、タコ足配当となっていることが分かります。この時点でもファンドの資産から30~40%の分配金を出していることになります。ちなみに2014年台は分配金を毎月300円出しており、この時点でも同様の比率で分配金を出していることになります。

つまり基準価格を保つのであれば、株式の配当は3%近くが出ていると仮定すると、為替取引やカバードコールなどで27%以上の利益を出す必要がありますので、まず不可能な運用となるでしょう。

そのためこの分配金を維持するのは難しく、タコ足配当前提の商品となっています。分配金は減少の一途を辿る可能性が高いと見るべきでしょう。

トータルリターンは長期では普通だが、短期は低い

分配金込みのトータルリターンを日経平均と比較して見て行きましょう。データについては楽天証券より取得しており、2018年11月13日時点でのデータとなります。

| 商品 | 年率平均 | ||

| 6ヵ月 | 1年 | 3年 | |

| アルファカルテット | -12.68% | -15.44% | 5.94% |

| 日経平均 | -2.8% | -0.15% | 6.05% |

3年の長期で見ると日経平均と大差ないのは事実ですが、1年以下の短期で見ると致命的なマイナスとなっています。

安定して分配金を出していた時期があったため長期では悪くないリターンですが、この2018年2月頃に発生した米国金利3%到達から基準価格の値下がりが続いたため、1年のトータルリターンが急激に減少しています。

現状としては、分配金は受取ることが出来るがトータルでマイナスとなる、ということになります。

ちなみにリスクは高い

| 商品 | リスク | ||

| 6ヵ月 | 1年 | 3年 | |

| アルファカルテット | 21.29% | 18.93% | 25.38% |

| 日経平均 | 18.06% | 18.11% | 19.65% |

アルファカルテッドは基本的にリスクが高く、つまり基準価格の変動が非常に大きいということが分かります。3年では日経平均と比較してかなり高くなっています。

総括

このファンドで行っている為替取引ですが、高金利通貨を対象に為替取引を行っており、つまりインフレの激しい新興国通貨への投資というリスクの非常に高い手法を取っています。ましてや米国金利が上昇する局面では尚更難易度が高くなります。

そして分配金を見ると、基準価格より30%~40%近くを捻出するというタコ足配当前提の設計となっており、直近での基準価格も下がり続ける推移となっています。そのため今後は基準価格の減少に合わせて分配金も減少していくことが予想されます。

以上により、この投資信託は非常に厳しいリターンとなる可能性が高く、資金を投入することは厳しい道を歩む確率が高いと判断します。私はこの投資信託に投資することは無いでしょう。

終わりに

全ての投資信託の評価記事を以下に貼り付けておきますので、お時間がある時に見て頂ければ幸いです。

そして月並みではありますが、投資は政治・経済に大きく左右される先の見通しが極めて困難で混沌とした世界であるため、確証が得られません。そのため投資は自己責任でお願いしてしまうことをご容赦ください。