昨今では市場の急落が続いていますが、その要因の一つとしては米国の利上げが挙げられます。

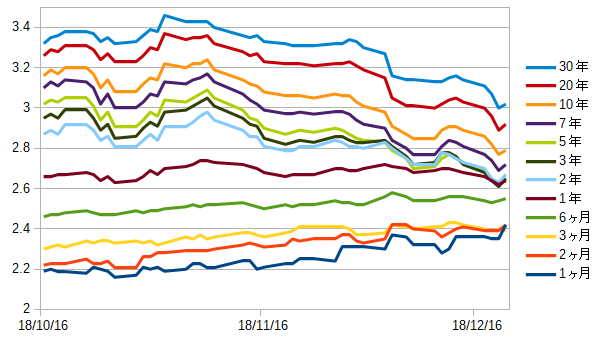

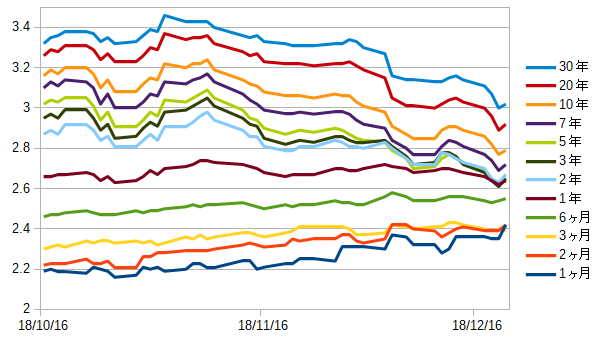

その中で米国債利回りの推移を確認したところ、収束しつつあって面白いと思いました。その米国金利の推移は以下の通りです。

※期間2018年10月16日~ 2018年12月20日 (約2ヶ月間)

金利上昇局面で、かつ数ヶ月レベルで株式などが下がり続けるとこの様な推移をするということを、身とデータをもって知ることが出来ました。

この原因は数点の理由がありますが、大雑把に説明すると以下の通りです。

- 長期米国債: 政策金利上昇により景気が悪化するため、長期国債に買い付けが集まり、利回りが下落する(市場の影響を受けやすい)

- 短期米国債:政策金利の上昇で、市場に関係なく強制的に短期国債の利回りが上昇する (政策金利の影響を受けやすい)

それぞれ特徴がありますが、特に気になるのが長期米国債は市場が冷え込んでいるため資金が流入している状態という事です。

この状態で米国の政策金利を上昇させるとなると、更に動きが付きそうで少々怖い所がありますが、我々はその推移を見守るしかありません。

しかしこの先の米国債利回りについてどうなるのか興味は尽きませんので、過去の利回りが下落する局面の過去データを見て行きたいと思います。

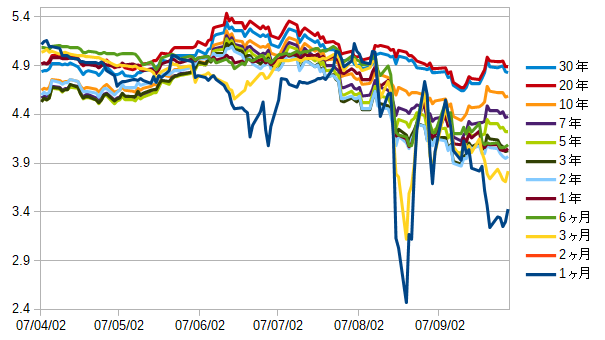

その局面は2007年頃になりますが、期間としては米国債利回り(特に10年)が下がり始めた2007年6月前後のデータを確認してみましょう。

※期間2007年4月~ 2007年9月 (約6ヶ月間)

この頃は6月辺りから波を付けて10年金利の下落が始まっていますが、1ヶ月国債が全ての国債を上回っている時期もあり、不思議な金利の推移となっている状態でした。

一言で言うと、かなり混沌としたチャートです。 昨今の米国債利回りはかなり綺麗な方と言えます。 この2007年はとにかく短期国債1ヶ月の荒ぶりかたが本当に凄い。暴れん坊利回りです。

ただ今回の金利上昇局面において、再びこのような推移となるかどうかは怪しいですが、過去データとしてこのような推移をしていたと心に留めて置く必要がありそうです。

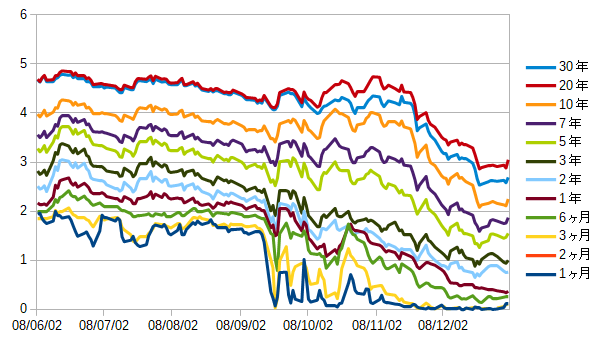

なおこの激しい逆イールドとなった1年後にリーマンショックが発生しています。今回は金利云々の記事になりますので、最後にリーマンショック付近の2008年9月あたりのデータを確認して締めとしましょう。

※期間2008年6月~ 2008年12月 (約7ヶ月間)

この付近では政策金利を下げていたため、米国債の利回りとしては途中までは綺麗に推移している状態でしたが、リーマンショックによってたわみが出ています。

リーマンショックのようなものが起きなければゆっくりと推移していくことかと思いますが、金利下落局面ということは、その前に政策金利が上昇により 経済にダメージが蓄積しつつあった期間とも取れます。

そのため今後の数年間は、投資についてはかなり注意が必要だと個人的に解釈しています。