配当金が好きな方は多いと思いますが、国内のETFで良いものは無いかと探したことがあるのではないかと思います。その中で良いものを私なりにピックアップしてオススメランキングを作成しました。

なお本記事でのデータは、2019年1月5日時点でのものとなります。

まず紹介の前に前置きとして

高配当系ETFを紹介する前に、まず欠点などを記載していく必要があります。これはそのETFという商品特性や、高配当というカテゴリにはリスクを抱えている所があるからです。

まず高配当の銘柄ですが、配当をたくさん出しているからと言って、数年後の売却する瞬間(出口)までに得られるリターンは高いのかと言うと、それは自信をもって言う事は出来ません。

なぜなら配当を出さずに自社へ投資する、自社株買いに積極的とするなど、高配当銘柄にはない効率的な株主へのリターンを提供する銘柄などがあるからです。

そしてETFは個別株を保有するより1~3%と大きい幅で配当金が少なくなる欠点も存在します。またETFに含まれる銘柄には株主優待を出すものもあり、それを受け取ることが出来ないというのも悪い所です。

他には企業の業績が悪くなれば減配、また株主優待の改悪によって株価が下がるというのも考えられます。特に株主優待の改悪はいやらしく、これはETFで保有しても優待を受け取ることが出来ないのに、下落リスクだけを保有するというのは納得がいかない部分でしょう。

なお日本株は増税や少子化、日銀のETF買い付け終了などリスクが様々です。この通り軽く名目だけ立て並べると、高配当銘柄はそれなりにリスクだって抱えていることが分かります。

ここまで悪い点を記載していると、私は本当に日本の高配当系のETFを紹介する気があるのだろうかという感覚に陥りますが、しかし高配当系のETFは分散性やリバランスなどの利点を含むため、記事の作成に至った訳です。

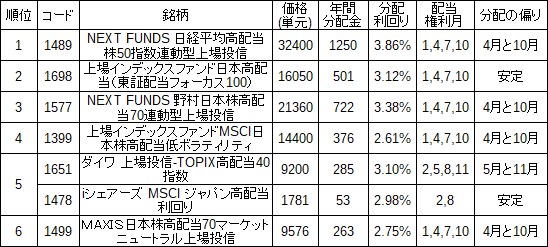

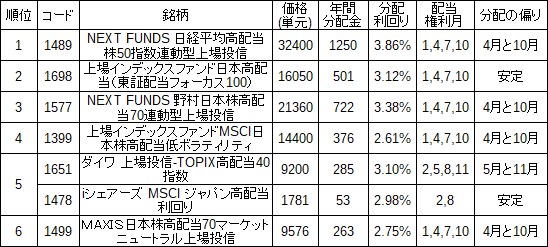

オススメの順位と分配金利回りを確認する

※2019年1月5日時点でのデータです

株価の急落が続いているだけあって分配金利回りが高くなっています。

ちなみに高配当系というだけあて構成銘柄が似ているものが多いですが、その中身は比率に違いが生じているものや、ほんの少しだけ銘柄が異なったり、又はかなり違うものなど、それぞれに特徴があります。

正直な所として甲乙つけがたいETFが多いので、順位付けにかなり悩みました。

低順位だからと言って買わない方が良いという訳ではなく、信託報酬の低さやその構成銘柄、流動性、値段の買いやすさなどを含めると、どの銘柄もそれなりの利点が存在します。

そのため元も子もない話ではありますが、3位以降は平気で順位が変わるものと見て下さい。ただし1~2位に関しては、暫くの間は私の中で変わらないと思っています。

それではオススメの順位に対する私的評価でのコメントを1~3位までと、オマケを記載して行きます。また順位に添えたETFの個別記事リンクも貼り付けておきます。

1位:【1489】NEXT FUNDS 日経平均高配当株50指数連動型上場投信

これを1位としたのは、やはり突出した分配金の高さです。現在でこの値を叩き出しているのであれば申し分ない程に魅力があります。

しかしべた褒めできるかと言うとそうではありません。これは今後先行きが怪しいと個人的に見ている銘柄や、景気循環株も多く含んでいる状態であるためです。

つまりリスクをとって高分配金を受け取るETFというのを、理解して購入する必要があります。

ただ景気循環株と言ってしまうと、これは全ての高配当ETFに言えてしまう事であるため、その点の評価はかなり難しい部分だと思っています。

ちなみに私は2019年の一般NISA口座の買い付けにおいて、このETFを主体に購入していく見込みです。

2位:【1698】上場インデックスファンド日本高配当(東証配当フォーカス100)

2位とした理由はそのセクター構成にあります。少々言いすぎかもしれませんが、他ETFとは一線を画す構成をしているためオススメする次第です。

特に個人的に良い点と見ているのが食料品セクターの比率です。これが上位に来るため、それなりのディフェンシブ耐性などがあると考えています。

ただ欠点としてはJ-REITを10%近く含んでいる事が挙げられます。これは不動産のカテゴリとなるため景気循環株としての側面が強く、そして東京オリンピックが来年開催となるため、その恩恵を受けていたREITが今後どうなるか不安な面があるからです。

ただ構成されるJ-REITの銘柄はどれも超巨大で上場廃止の危険性が低いことから、その点だけは良い部分かもしれません。

この通りの利点と欠点が存在するため、1位の日経高配当株50と合わせて購入していくのも面白いのではないでしょうか。

3位:【1577】NEXT FUNDS 野村日本株高配当70連動型上場投信

野村から出しているという点で1位の日経平均高配当株50と被るところはありますが、中身を見ると実は異なる構成をしているETFです。

景気循環株である銀行株が多めという欠点は持ちますが、その分配金利回りの高さから利点があると考えています。

そしてこのETFの構成銘柄を数ヶ月と追っていたのですが、そこでは個別株のリバランスが上手くされているという印象を受けるため、3位に設定しています。

そのため分配金を多くとって日経平均高配当株50とするか、少し利回りを落として分散性をとってこのETFとするか、悩ましいところです。

本当は1~2位としてオススメしたい:【1399】上場インデックスファンドMSCI日本株高配当低ボラティリティ

分配金利回りは他と比べて低いことは事実ですが、セクターに景気循環株である金融系を含まないこと、そして今までのトータルリターンが悪くなく値上がりが良かった事から、実はオススメしたい銘柄ではあります。

しかしなぜ低い順位にしたかと言うと、それは流動性の低さから来ています。一日に約定される件数が余りにも少ない事が欠点となっています。

現状はマーケットメイカーさんが付いているため安心できる部分ではあるのですが、ただマーケットメイカーは3ヶ月の更新にて見直しが入る制度であるため、将来的には居なくなる可能性も否定できません。

ただその構成銘柄と実績はそれなりに良いものであるため、本来であれば1~2位でオススメしたいETFです。

おわりに

ちなみに高配当系ETFは一極で持つのも良いですが、複数を保有するのも利点だと考えています。

これはセクター構成などの分散性という所から来ています。つまり長期で保有するにあたって、必ず景気が縮小する場面に当たってしまうことから、リバランスはあるにせよ分配金が出なくなるセクターを多く含むと、高配当ETFとしての面目が経たなくなり、結果としてETFを手放す可能性があるからです。

それも含めて、高配当ETFについては保有するスタンスによってその質が変わってくるものだと思っています。これは数年で手放すのか、それとも10年以上の長期で保有するのかという事です。

また10年も経てば新しいETFも出てくるため、それに乗り換えるということも将来的には検討する必要があるでしょう。

高配当ETFは、個別銘柄と比べて少額から購入が可能です。そのため最初に少しだけ購入して、様子を見るという手順を踏むのは、皆様も如何でしょうか。

あと今回紹介した日本株の高配当系ETFの記事もございますので、一覧のリンクを貼り付けておきます。お時間のある際に拝見頂ければ幸いです。

そして最後に、投資は自己責任をお願いしてしまう事を、どうかご容赦ください。